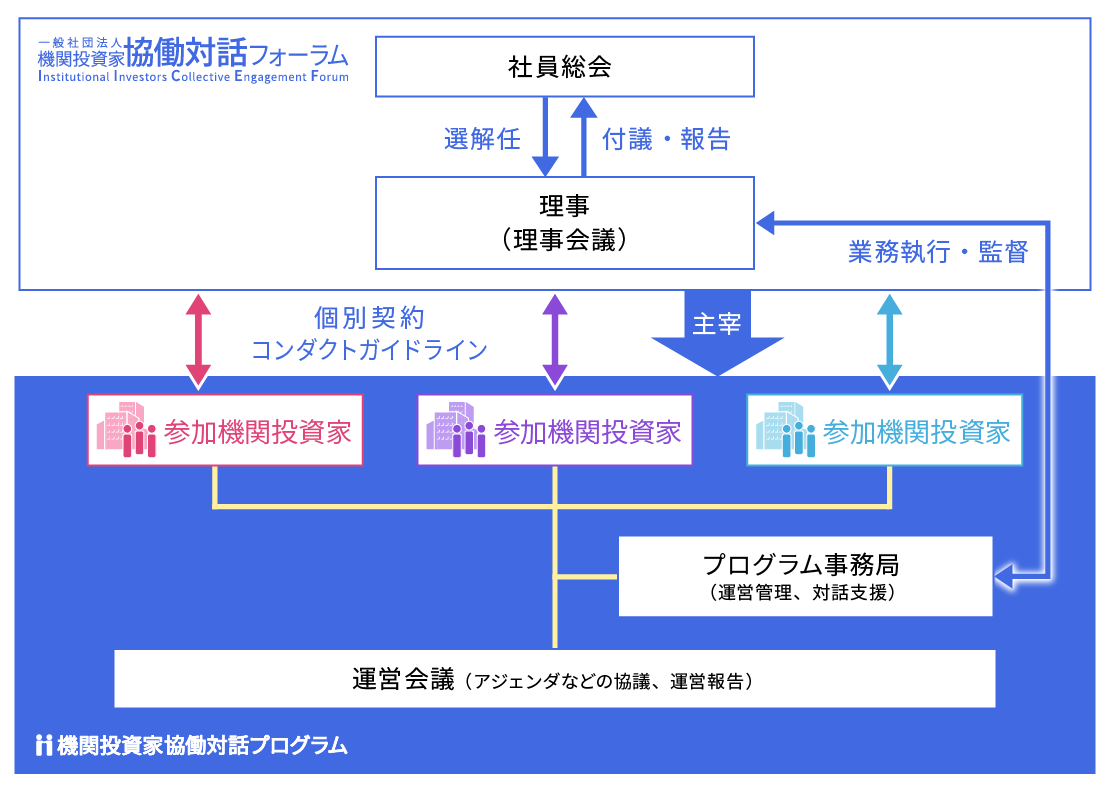

「一般社団法人機関投資家協働対話フォーラム」は、機関投資家の適切なスチュワードシップ活動に資するよう、機関投資家が協働で行う企業との建設的な「目的を持った対話」(協働エンゲージメント)を支援する目的で設立された一般社団法人です。

当フォーラムは、複数の機関投資家による企業との協働対話(協働エンゲージメント)を行うための場である「機関投資家協働対話プログラム」を運営します。

※ スチュワードシップ・コードの受入れについて NEW

当フォーラムは、機関投資家のスチュワードシップ活動を支援する「機関投資家向けサービス提供者」として、日本版スチュワードシップ・コードの趣旨に賛同し、受入れを表明します。

「『責任ある投資家』の諸原則《日本版スチュワードシップ・コード》」では、機関投資家は、投資先企業の持続的成長に向けてスチュワードシップ責任を適切に果たすため、投資先企業の状況を的確に把握するとともに、投資先企業との建設的な「目的を持った対話」を通じて、投資先企業と認識の共有を図り、問題の改善に努めることが求められています。

2017年5月のコード改訂では、指針4-4で、「他の機関投資家と協働して対話を行うこと(集団的エンゲージメント)が有益な場合もあり得る。」と規定されました。

当フォーラムは、コード改訂を踏まえ、複数の機関投資家による企業との協働対話(協働エンゲージメント)の支援を目的に、協働対話に関する各種プログラムの主宰・支援を主な事業として、2017年10月に設立されました。

一般社団法人機関投資家協働対話フォーラムの活動をご報告します。

PDFアイコンをクリックすると、書面をご確認いただけます。

実施した協働対話の内容について、対話先の承認のもと、実例を紹介します。

複数の機関投資家による企業との協働対話の具体的な内容をご説明します。

当フォーラムは、複数の機関投資家が協働して企業と対話を行うための場である「機関投資家協働対話プログラム」を運営します。当プログラムでは、当フォーラムが事務局を務め、参加した機関投資家間で投資先企業の課題を議論し、建設的な対話に資する共通のアジェンダ(対話の議題)を設定し、共通見解をまとめます。そして、当フォーラムが、アジェンダ毎に対象となる企業との協働対話の事務局を務め、投資家の共通見解を記したレターの送付やミーティングの設定、ミーティングの場でのファシリテート(司会、進行および議論の整理)などをしながら、企業と機関投資家の間の建設的な対話を支援します。

当プログラムに参加している機関投資家は、持続的な企業価値向上を重視し、スチュワードシップ責任を強く意識して活動する投資家です。いずれも、基本的に株式を保有し続けるパッシブ運用や長期資金を安定運用するアクティブ投資など、長期の視点で幅広く日本株式に投資する機関投資家です。

2025年10月現在、当プログラムには、企業年金連合会、第一生命保険、三井住友DSアセットマネジメント、三井住友トラスト・アセットマネジメント、三菱UFJ信託銀行、明治安田アセットマネジメント、りそなアセットマネジメントの7社が参加しています。

※バナーをクリックしていただくと、各社のウェブサイトの関連ページをご確認いただけます。

当プログラムを通じて行う協働対話は、短期的な株主利益の追求が目的ではなく、参加機関投資家の顧客・受益者の中長期的な投資リターンの拡大に結び付くように、企業の長期的な企業価値の向上と持続的成長に資することが目的です。また、事業活動の重大な変更を要求したり、投資先企業の経営の細部に介入することを意図するものではなく、企業が抱える課題に関して、機関投資家と企業の間の認識の共有を図ることを通じて、企業の主体的な経営方針に基づく経営を支援するためのものです。

協働エンゲージメントのおおまかな流れについてご案内いたします。

当プログラムを通じて協働対話を行おうとする機関投資家は、企業との協働対話に先立ち、事前協議を行います。ここでは、各社が認識する企業経営の課題について多面的な議論を行い、建設的な対話に資するアジェンダを設定します。議論の内容を踏まえ、アジェンダ毎に、参加する機関投資家の共通見解をまとめます。

当フォーラムより、当該アジェンダに参加した機関投資家の連名で、対象となる企業に、共通見解をまとめたレターをご送付します。レターでは、事前協議で見出した投資家共通の見解の内容とその背景や投資家の考え方をご説明します。レターは、投資家の考えを一方的に押し付けるものではなく、課題の認識の共有を図るためのものです。企業からのご質問や問合せ、ご意見には当フォーラムが対応いたします。

当フォーラムより、当該アジェンダに参加した機関投資家の連名で、共通見解のレターをご送付するとともに、実際にお会いして対話するミーティングの設定をお願いする場合があります。ミーティングでは、当該アジェンダに参加する複数の機関投資家が出席し、共通見解やその意見の背景となる投資家の考え方や理論をご説明するとともに、企業側の考え方、方針などを伺います。当フォーラム事務局がファシリテートしながら、課題の認識の共有を図り、双方の考え方の相違や共通点を議論します。

協働対話プログラムを通じた協働対話の特長についてご案内致します。

当プログラムに参加する機関投資家は長期投資を主な運用手法とします。当プログラムを通じて行う協働対話は、短期的な株主利益の追求ではなく、企業の長期的な企業価値の向上と持続的成長に資することが目的です。

また、当プログラムにおいては、参加する機関投資家に対して、①企業の事業活動に重大な変更を加え、又は重大な影響を及ぼす行為(金融商品取引法第27条の26第1項に規定する重要提案行為等)及び②他の参加機関投資家との間で、共同取得若しくは譲渡の合意又は議決権等の行使の合意(金融商品取引法27条の23第5項に規定する共同保有の合意)やこれに準じる行為(議決権の行使予定に関する情報開示を強制する行為等)を禁止しております。

したがって、当プログラムを通じて行う協働対話は、長期保有の投資家と企業の間で、企業が抱える課題の認識の共有を図る対話であり、数の力の論理で投資家の考えを一方的に企業に押し付けるものではありません。企業と投資家双方の利益に適うWinWinの関係を重視した対話です。

投資家は多様で、投資家個々にさまざまな運用方針があります。企業経営に対する意見もさまざまです。アジェンダの設定の議論では、複数の機関投資家が多様な意見を交わし、相互の違いと共通点を見出しながら、企業との建設的な対話に資するアジェンダを設定し、共通の見解をまとめます。

このように多様な意見の中から見出されたアジェンダは、企業が抱える重要な課題であると考えられ、また、当プログラムに参加していない他の投資家も、当プログラムでまとめられた投資家共通の見解と同様の見解を有している場合もあると考えられることから、当該共通の見解の提示は、資本市場を形成する多数の投資家にとっても有益であると考えることができます。同時に、企業にとっても、このような投資家共通の見解を、当プログラムを通じて効率的に聴くことが出来るので、有益であると考えられます。

一般社団法人機関投資家協働対話フォーラムの概要をご案内します。

一般社団法人 機関投資家協働対話フォーラム

Institutional Investors Collective Engagement Forum

2017年10月2日

毎年9月30日

代表理事

略歴 1973年一橋大学商学部卒業、野村総合研究所入社。企業調査部にて証券アナリスト業務に従事。第四企業調査室長、野村総研香港社長、エマージング企業調査部長を経て、1996年野村投資信託委託(現野村アセットマネジメント)に移籍。企業調査部長兼経済調査部長、参事コーポレートガバナンス担当などを歴任。2008年1月から2010年8月まで、企業年金連合会年金運用部コーポレートガバナンス担当部長。2010年11月から2014年7月まで、金融庁総務企画局企業開示課専門官。2014年、一般社団法人スチュワードシップ研究会を設立、代表理事に就任。

略歴 1985年横浜国立大学経済学部卒業 株式会社資生堂入社。営業、商品開発・マーケティングに従事し、1995年、慶応義塾大学大学院修士課程に国内留学。1997年会社復帰し、経営企画、新規事業開発、ITを経て、2003年よりコーポレートガバナンス、ディスクロージャー、株主総会・株式実務を担当。GLとして、機関投資家や議決権行使助言会社、ESG調査機関、年金基金等との対話を重ね、IR/SRを推進。2014年資生堂を退職。同年、一般社団法人株主と会社と社会の和を設立、代表理事に就任。経産省「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~(伊藤レポート)」委員、同省「コーポレートガバナンスの開示の在り方分科会」委員を歴任。

理事

略歴 1987年東京大学経済学部卒業、野村證券株式会社入社、海外投資顧問室配属。以後、野村総合研究所への出向を含めてセルサイド・アナリスト業務に従事。1996年、JPモルガンの資産運用部門にバイサイド・アナリストとして入社。調査部門を統括する調査部長を経て、2009年JPM運用本部(のちRDP運用本部)本部長兼CIOに就任。2017年JPモルガンを退職。経産省「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~(伊藤レポート)」委員。投資家フォーラム運営委員。前田道路株式会社 社外取締役。株式会社LIXIL 社外取締役。

略歴 1983年国際基督教大学卒業、山一證券株式会社入社、盛岡支店、国際営業部、オランダ銀行子会社、株式先物・オプションのトレーディングデスク等を経て、山一投資顧問及びその後継のソシエテ・ジェネラル・アセットマネジメント及びアムンディ・ジャパンにて一貫して日本株式運用に携わる。2020年同社退職。その間、オイルマネー、欧米年金、国内年金、投資信託等の運用に携わり、大型株の運用、小型成長株、小型割安株の運用の立ち上げも行った。投資家フォーラム運営委員。スチュワードシップ研究会運営委員。

略歴 1985年早稲田大学政治経済学部卒業後、東京銀行に入行。1987年にニッセイ・アセット・マネジメントに出向し、日本株式運用に携わる。その後東京三菱投信投資顧問を経て、1998年シティトラスト信託銀行。2003年日本株式運用部長。シティバンクの日本撤退により、2007年モルガンスタンレー投信投資顧問。リーマンショック後の2010年にインベスコとのグロバールディールにより、モルガンスタンレーの日本株運用チームはインベスコに転籍。2014年取締役運用本部長兼最高投資責任者(CIO)。2024年6月末に退職。37年に及ぶ日本株投資経験。うち26年間はグローバル企業で主にチームリーダーとして調査運用を統括。株式会社みずほ銀行 取締役(社外取締役)(監査等委員)。

当法人の理事の小澤大二の名前を使用した投資勧誘等を行う行為について、情報が寄せられています。同理事はその様な行為とは一切関係ございませんのでご注意ください。

略歴 1986年早稲田大学理工学部卒業、大和證券株式会社入社。営業研修の後、大和証券経済研究所証券アナリスト部に配属。以後、大和証券グループにおけるセルサイドの日本株式担当アナリストとして、企業・産業分析および投資推奨を担当。2000年、イー・リサーチ株式会社に入社し、ベンチャー・ビジネスのリサーチを担当。2002年、日興ソロモン・スミスバーニー証券会社(現シティグループ証券株式会社)でのセルサイド・アナリストを経て、エスジー山一アセットマネジメント株式会社(現アムンディ・ジャパン株式会社)に入社し、バイサイドの日本株式アナリスト、コーポレートガバナンス関連を担当のほか、投資調査部長、運用本部長およびチーフ インベストメント オフィサーを歴任。2014年、三井住友アセットマネジメント株式会社(現三井住友DSアセットマネジメント株式会社)に入社し、コーポレートガバナンス・ESG関連を担当。2023年、3D Shareholder Services株式会社に入社し、ヘッドオブスチュワードシップ(のちにスペシャルアドバイザー)として、コーポレートガバナンス関連および対話を担当。コーポレートガバナンス関連を含む日本株式のリサーチ業務の経験は、30年以上に及ぶ。

略歴 1987年九州大学経済学部卒業、野村総合研究所入社。企業調査部にて証券アナリスト業務に従事。1992年から野村マネジメント・スクールにて研究員、1997年野村投資信託委託(現野村アセットマネジメント)に移籍。日本株ポートフォリオマネージャーを経て、2010年から企業調査部長。2017年には金融審議会ディスクロージャーワーキング・グループの専門委員を務め、2019年野村リサーチ・アンド・テクノロジー(現野村フィデューシャリー・リサーチ&コンサルティング)取締役常務に就任。2021年野村アセットマネジメントにリサーチフェローとして復帰、運用パフォーマンスの分析に従事。2024年退職。 スチュワードシップ研究会運営委員。

当法人および当法人の理事は、法人としても個人としても、電話・メール・SNS等を通じた投資提案や勧誘、投資資金の募集、資金振込の依頼を一切行っておりません。当法人または当法人の理事の名前を騙った投資勧誘等は、当法人および当法人の理事とは一切関係のない第三者による詐欺的な行為である可能性が高いため、ご注意ください。

〒103-0027

東京都中央区日本橋3丁目2番14号 新槇町ビル別館第一

2階 東京アントレサロン MAP

「機関投資家協働対話プログラム」について、機関投資家からの参加希望・問合せ、企業からの問合せ・ご意見・ご質問、その他、すべて上記メールアドレスでお受けいたします。